На днях РСЯ объявило о работе с самозанятыми. И это стало последней каплей в принятии решения. Теперь самозанятые могут работать с РСЯ и как следует экономить. Но прежде, чем совершить этот шаг я переплатила кучу информации, которой теперь хочу поделиться с Вами. Давайте разбираться:

- кто такие самозанятые;

- как оформить самозанятость;

- самозанятый налог — что это;

- что могут и не могут самозанятые.

Есть два способа: в мобильном приложении «Мой налог» или через личный кабинет на сайте

налоговой. Если у Вас был оформлен налоговы кабинет в налоговой или на госуслугах то все данные подтянутся автоматически.

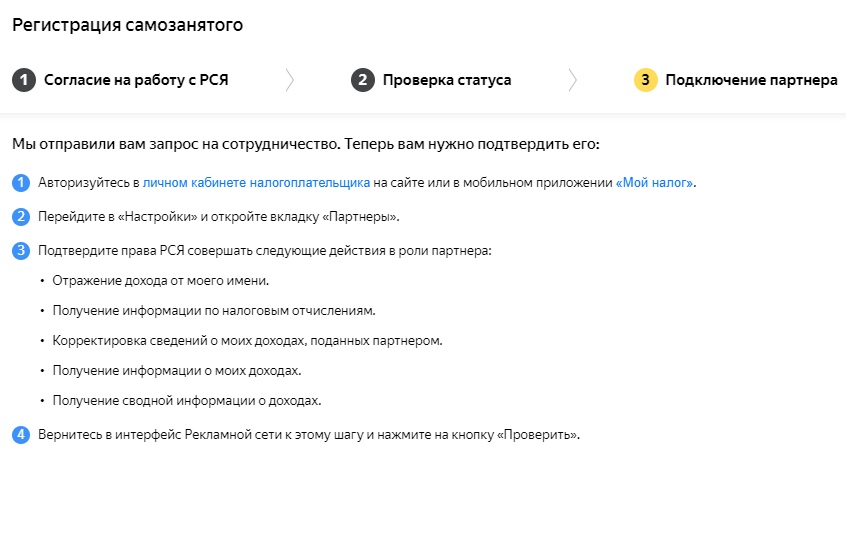

Если Вы уже зарегистрированы в РСЯ, то у Вас появится всплывашка, при нажатии на которую система автоматически проведёт Вас по шагам регистрации самозантятого.

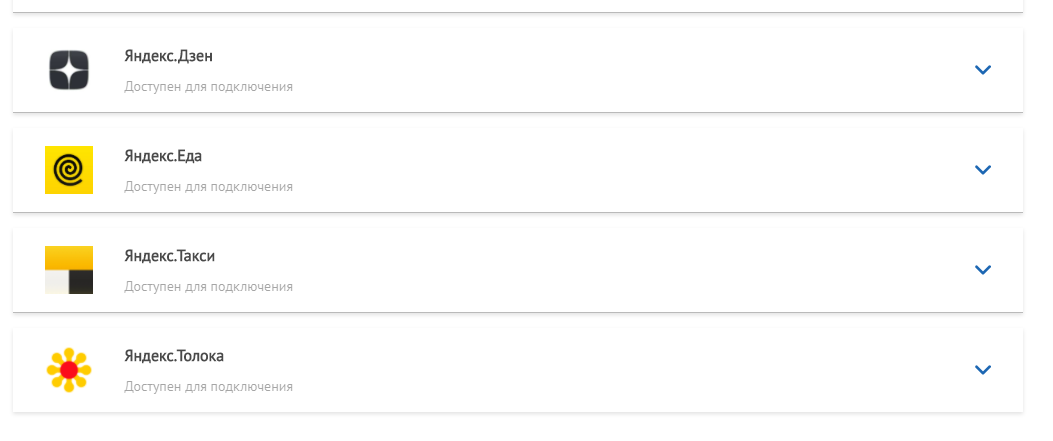

Весь процесс занял у меня не более 5 минут. Из интересного. Уже на сайте налоговой выяснилось, что так же передавать данные можно из

Fl.ru,

Толоки и Дзена. Что для фрилансеров максимально удобно.

Я пока подключила только РСЯ

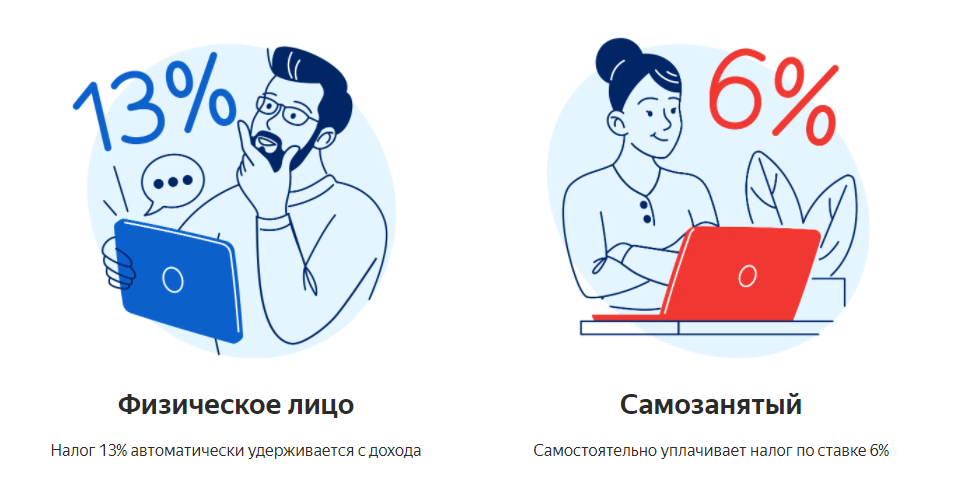

Давайте разбираться, что такое налог на самозантятость и почему я решила перейти на этот налоговый режим. Для меня самый очевидный плюс — уплата 6% с дохода на РСЯ, вместо 13%.

Это новый экспериментальный налоговый режим. Он позволяет легализовать доход тем, кто зарабатывает самостоятельно, а не получает зарплату от работодателя.

Вот преимущества, которые дает самозанятые:

- позволяет работать легально, без рисков получить штраф или судебное разбирательство за неуплату налогов;

- можно официально подтвердить свои доходы, например для получения визы, кредита или ипотеки;

- предоставление чеков клиентам поможет повысить их доверие к вам;

- предприниматели-одиночки без наемного персонала могут снизить налоговую нагрузку;

- юрлица — компании и ИП — могут пользоваться услугами и покупать товары напрямую у самозанятых граждан, не исполняя обязанности налогового агента.

Регистрация самозанятости возможна, если вы:

- оказываете услуги, продаете созданное своими руками или сдаете жилье в аренду;

- ваш доход не превышает 2,4 млн рублей в год;

- у вас нет наемных работников.

Переход на самозанятость доступен и физическим лицам, и ИП.

Вот примеры профессий и занятий, которые подпадают под самозанятость: репетиторы, няни, сиделки, помощники по хозяйству, фрилансеры, хендмейд-мастера, фотографы, кондитеры, мастера маникюра, парикмахеры и прочие.

Перепродавать готовые товары, составлять договоры и оказывать агентские услуги по этому налоговому режиму нельзя.

Если вы используете один из специальных налоговых режимов — ЕНВД, УСН, ЕСХН, ПСН, — в течение месяца после регистрации вы должны отказаться от других налоговых режимов.

Да, так можно. С доходов от работодателя будут удерживать НДФЛ, а с подработок — налог на профессиональный доход.

Если вы работаете на госслужбе, применять самозанятость можно только с доходов от сдачи жилья.

Вы продолжите работать нелегально и не платить положенный налог. Если когда-нибудь об этом узнает налоговая, вам начислят штрафы или привлекут к судебной ответственности.

Налог на профессиональный доход можно платить по таким ставкам:

- 4% — за поступления от физлиц;

- 6% — за поступления от ИП и юридических лиц.

Самозанятые могут работать и с обычными людьми, и с юрлицами, и с ИП. Просто налог с поступлений от них будет начисляться по разным ставкам. Эти ставки зафиксированы в законе и не изменятся до 2029 года.

Если дохода нет, платить ничего не нужно.

Страховые взносы можно не платить, но тогда деятельность не войдет в трудовой стаж.

Да, вычет составляет 10 000 ₽ за все время применения налогового режима.

Вычет нельзя получить сразу или потратить на себя. Налоговая автоматически применит вычет к вашим выплатам, что понизит ставку налога: вместо 4% с доходов от физлиц, заплатите 3%, вместо 6% с доходов от юрлиц — 4%. Пониженная ставка будет действовать, пока вы не исчерпаете сумму вычета — 10 000 ₽.

Кроме того, в 2020 году в рамках государственной поддержки во время пандемии коронавируса самозанятые могут получить налоговый капитал в размере МРОТ — 12 130 ₽. Эта сумма также пойдет на уплату начисленного налога: налоговый капитал будут автоматически списывать в счет уплаты налога до тех пор, пока его сумма не будет исчерпана.

Налог на профессиональный доход надо платить только с доходов от этой деятельности — денег, которые вам заплатил клиент.

Платить надо не со всех поступлений на счет, а только с тех операций, которые вы задекларируете самостоятельно — автоматически деньги не списываются. Например, если вы пишете тексты на заказ, то в декларации надо отразить гонорары за статьи, но не переводы от друзей.

Налог на профессиональный доход можно платить до тех пор, пока ваши доходы не превысят 2,4 млн рублей в год. За доход свыше этого лимита надо заплатить налог по обычной ставке — 13% для физлиц. Самозанятый ИП после превышения этого лимита должен перейти на другой налоговый режим в течение 20 дней.

Доходы от продажи недвижимости, автомобиля, любого личного имущества, ценных бумаг надо платить как обычно — к ним самозанятость не применяется.

Вот такие дела, теперь я самозанатый сатовладелец. Расскажите в комментариях, перешли на налоговый режим или ещё думаете?

![]:-> ]:->](https://elenazavyalova.ru/wp-content/themes/ab-inspiration/inc/qipsmiles/smiles/devil.gif)