Работать в белую в интернете — раньше об этом вообще никто не задумывался. Когда в 2008 году я только пришла в профессию нормально было оформить несколько онлайн кошельков и не беспокоиться ни о чём. Выходить из тени было крайне не приятно. Зачем платить налоги, если можно не платить. Но всё меняется и сейчас выгоднее заплатить налоги и спать спокойно, а еще можно брать ипотеку и кредиты на развитие бизнеса.

Содержание:

Варианты оформления работы в интернете

Вы выбрали себе специализацию, в этом вам поможет моя методичка. Нашли работу, и если это не биржа, то вам нужно оформить отношения с клиентом. Я подробно рассматриваю все этапы в базе знаний «Твой путь на фрилансе«. Но в целом варианты есть такие:

- Работать неофициально и получать деньги на свою карту или электронный кошелек без какого-либо оформления.

- Оформить трудовой договор и стать наемным сотрудником на удаленке, чтобы работодатель предоставил соцпакет, платил НДФЛ и страховые взносы.

- Заключить договор оказания услуг от имени физлица и стать исполнителем или подрядчиком вполне легально, чтобы заказчик уплачивал НДФЛ и страховые взносы.

- Стать самозанятым и работать с клиентами, уплачивая за себя налоги самостоятельно.

- Зарегистрировать ИП и работать по договору с клиентами, платить за себя налоги и страховые взносы (у меня ещё и ООО было).

Я побывала во всех этих статусах фриланса и могу сравнивать плюсы-минусы всех вариантов.

Работа в интернете без оформления

Большинство фрилансеров начинают работать именно так. Когда получаешь за первые заказы 100 — 200 рублей не думаешь о их легализации.

Минусы: Такой вариант не удобен заказчику, если это бизнес, а значит на большие заказы рассчитывать не приходится. При неофициальной работе фрилансеру платят «в конверте». Клиенту нужно как-то провести платеж так, чтобы налоговая ничего не заметила, иначе накажет штрафом, заставит уплачивать налог и страховые взносы. Да еще и трудовая инспекция с прокуратурой обвинят в нарушении трудового законодательства: работник есть, но он не оформлен – непорядок. Приходится выводить деньги из бизнеса на личные карты и электронные кошельки, отправлять платежи частному лицу без каких-либо гарантий, зачастую не зная его реального имени.

Фрилансер же без оформления договора с клиентом оказывается бесправным, его могут кинуть с оплатой, потребовать больше, чем обсуждалось вначале или запретить добавить работу в портфолио.

В этом случаи часто и заказчик и исполнитель могут испариться не выполнив свои обязательства. Сейчас кошельки и карты ужесточают контроль и вам вполне могут заблокировать карт или даже вебмани с просьбой объяснить, откуда поступают денежные средства. У налоговой есть все возможности для поголовной проверки: она может запрашивать данные в банках о поступлениях на счета и карты частных лиц, а с 1 апреля 2020 года – получать информацию об операциях по электронным кошелькам.

Есть и другие минусы этого варианта. Так, ни на какие социальные гарантии фрилансер без оформления не может рассчитывать – он считается неработающим, поэтому не получит пенсионных баллов, стажа, больничных, отпускных, декретных выплат.

А еще такой фрилансер не может свободно рекламировать свои услуги – кто знает, придут ли к нему с контрольной проверкой из налоговой и не сдаст ли его конкурент.

Кстати, работа на биржах по умолчанию не легализует заработки фрилансера. Если клиент защищен и официально платит бирже за услуги, то исполнитель – нет. У него банк или налоговая могут спросить, что это за деньги приходят от юрлица. Чтобы доходы фрилансера на бирже стали легальными, с ней нужно заключить дополнительный договор и платить налоги.

Это не запугивание, в среднем задумывать об имении формата стоит, когда доход от фриланса регулярно превышает 20 -30 тыс. рублей.

Работа на фрилансе — трудоустройство

Этот вариант подходит тем фрилансерам, кто нашел «своего» заказчика на полную занятость. Заключаете трудовой договор, становитесь наемным сотрудником, а работодатель платит за вас страховые взносы и перечисляет НДФЛ.

Я пробовала такую работу не долго так как для меня в работе фрилансером важнее всего свобода. А при таком формате работодатель очень часто хочет полностью контролировать рабочий день. Ставит программы учета рабочего времени и пытается контролировать другими способами.

Другие напротив стремятся к постоянству и трудоустройству в штат. Это объяснимо: полная загрузка, гарантированная оплата, да еще и будущая пенсия, трудовой стаж, больничный, декрет и отпуск за счёт работодателя. Для работника много плюсов.

Для работодателя же есть минус – высокие траты на страховые взносы и налоги за работников. Потратить на штатного сотрудника придется раза в 1,5 больше, чем на фрилансера без оформления.

Но зато никто из проверяющих не придерется – работник трудоустроен по ТК РФ, получает все положенные социальные гарантии, отчисления и выплаты.

Оформление фрилансера по договору как физлицо

При выполнении разовых заданий и при проектной работе удобнее заключить гражданско-правовой договор – договор подряда или оказания услуг. По нему недоступен полный соцпакет, но взносы на медицинское и пенсионное страхование заказчик делает за исполнителя. Оплачивает он и НДФЛ.

В декрет или на больничный, конечно, по такому договору не уйти, не предусмотрен и отпуск, ведь взносов на социальное страхование заказчик не делает, только на пенсионное и медицинское страхование.

Так часто сотрудничают с внештатными специалистами диджитал-агентства: работают с веб-мастерами, дизайнерами, копирайтерами, когда надо создать лендинг, буклет или текст для рекламы, либо в течение года командой продвигать проект клиента.

Оформление фрилансера как ИП

Большую часть времени фрилансеры вс таки работают как придётся. Что то проведено как ИП или ООО, что — то в конверте. Чаще всего ИП нужно для больших компаний, об этом я уже подробно рассказала выше. С психологической точки зрения, ИП или ООО позволяет фрилансеру поочувствовать себя с заказчиком на равных. Взаимоотношения с бизнесом в этом формате упрощаются.

ИП нужно уплачивать страховые взносы за себя, отчитываться по налогам (с упрощенкой это легко – декларация раз в год), заключать договоры со своими клиентами и открывать расчетный счёт в банке.

Оформление фрилансера как самозанятый

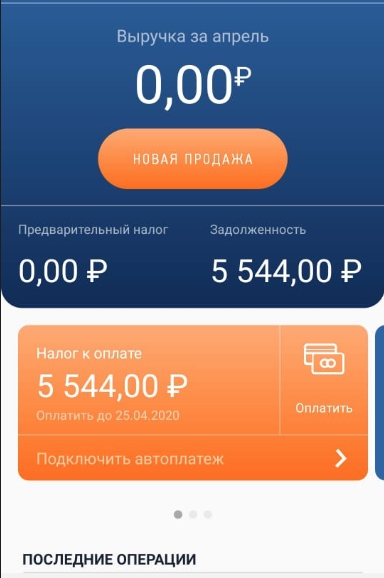

В 2019 году начался эксперимент, а в 2020 году он докатился до моего региона. Руководитель ООО может стать самозанятым и существенно экономить на страховых взносам и вообще ведении налогов. Все делает легко и просто через личный кабинет на госуслугах, а вся бухгалтерия в смартфоне.

Самозанятым может стать как физлицо, так и ИП. В любом случае самозанятый может заключить договор оказания услуг и заказчику не придется платить за него налоги и страховые взносы. Это плюс для обеих сторон сделки.

Как брать деньги с клиентов

Фрилансеру

Как угодно, тут уж как договоритесь, ведь это все неофициально. Все расчеты будут проходить на ваш страх и риск.

Наемному сотруднику

Работодатель обязан платить дважды в месяц по собственной инициативе. Ничего от сотрудников, кроме, возможно, заполненного табеля рабочего времени, не требуется. Деньги бухгалтер отправит по реквизитам зарплатной карты, но всегда можно подать заявление и указать любую другую свою карту для получения заработка.

Физлицу по договору

Оплату производит заказчик обычно раз в месяц, если договор не разовый, а на длительный период или по завершении проекта. Так, диджитал-агентство может к определенному числу рассчитывать выполненные объемы работ каждым специалистом и отправлять деньги исполнителям по тем реквизитам, которые переданы в бухгалтерию – чаще по данным банковской карты, но иногда сойдёт и номер электронного кошелька – деньги отправят туда.

ИП

Основанием для оплаты станет акт оказанных услуг/выполненных работ, оформленный исполнителем. ИП формирует его сам по результатам работы или итогам месяца. Оплату он принимает на свой расчетный счёт в банке. Но есть и варианты: деньги он может получить через кассу, если клиент – частное лицо, либо если он желает заплатить наличкой или корпоративной картой. Для дистанционных электронных расчетов есть сервис интернет-эквайринга, подключив к которому свой сайт ИП может получать деньги с любых карт, счетов, кошельков клиентов.

Самозанятому

В отличие от ИП на других налоговых режимах плательщик НПД не должен использовать кассу, даже получая наличные от клиентов. Если это самозанятый ИП, то он может пользоваться как расчетным бизнес-счётом, так и личной картой при оплате от заказчиков. Самозанятым также доступны сервисы интернет — эквайринга и они могут принимать онлайн-платежи через свой сайт.

Нравится подборка? По какому подходу работаете вы?

![]:-> ]:->](https://elenazavyalova.ru/wp-content/themes/ab-inspiration/inc/qipsmiles/smiles/devil.gif)